La Loi de finances 2023 -promulguée le 30 décembre 2022- restera un petit cru par son contenu, mais avec un mode d’adoption exceptionnel, puisque le gouvernement a fait appel à la procédure du 49-3, engageant ainsi sa responsabilité.

«Ce n’est pas un budget de rigueur, ni de facilité, mais un budget responsable et protecteur, dans des temps de grande incertitude, et un budget qui veut atteindre un juste équilibre entre la protection nécessaire de nos compatriotes et le rétablissement indispensable des finances publiques» a déclaré le ministre de l’Économie, Bruno Le Maire

Le gouvernement table sur une prévision de croissance de l’activité économique de 1% pour 2023 et sur un déficit public quasiment stable aux alentours de 5% du PIB. La loi de finance 2023 comporte des mesures en faveur des contribuables particuliers mais également des entreprises. Elle vise à protéger le pouvoir d’achat mise à mal ces derniers mois, en maintenant le bouclier tarifaire énergétique et en allégeant les impôts de production afin d’accompagner les entreprises françaises dans leur quête de compétitivité.

Les dispositions relatives à l’impôt sur le revenu des particuliers

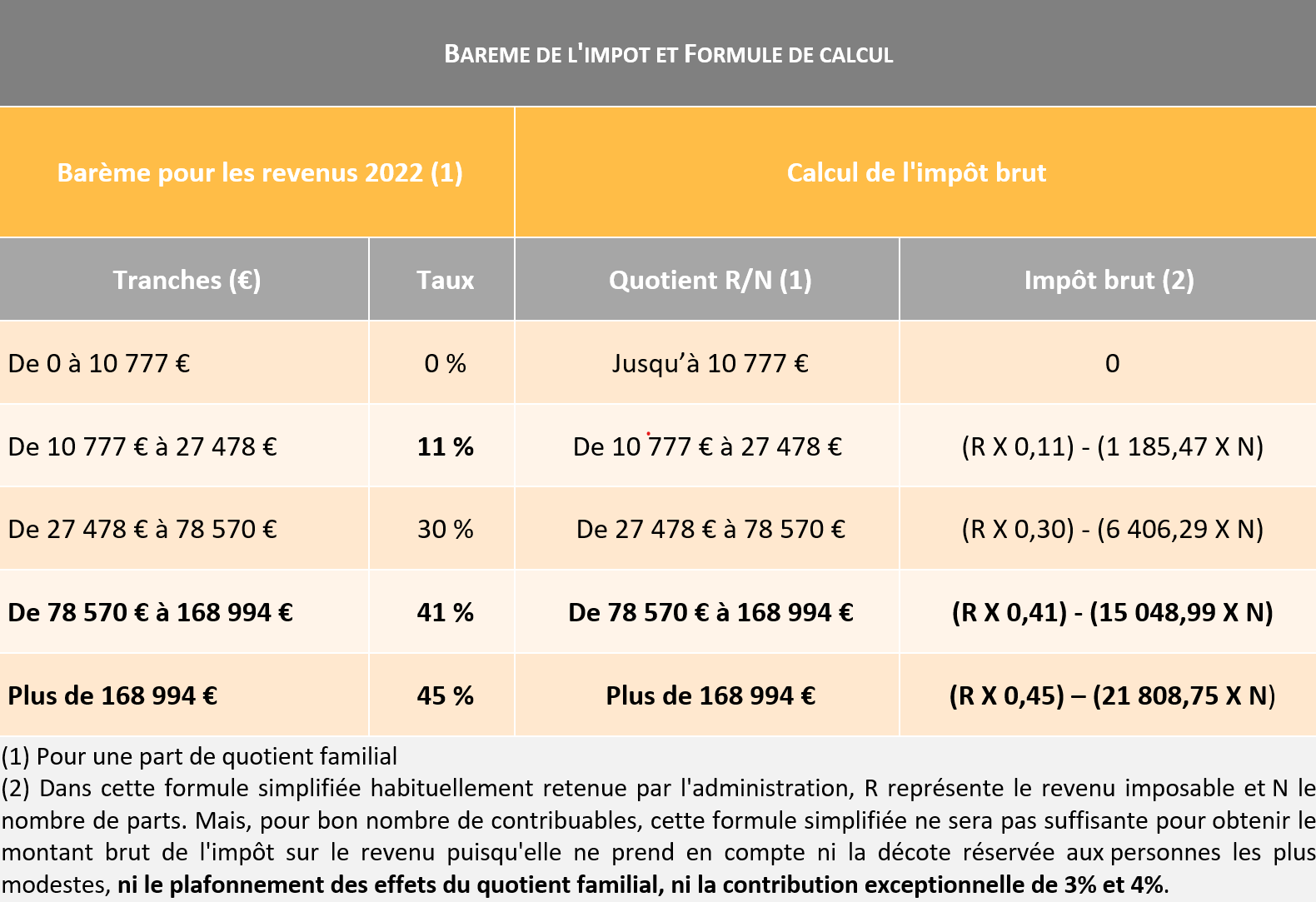

Barème et calcul de l’impôt sur le revenu

Comme à son habitude, le barème de l’impôt sur le revenu est revalorisé et prend en compte l’inflation (revalorisation effectuée en fonction de l’évolution des prix à la consommation hors tabac de 2022 par rapport à 2021). Le contexte économique actuel provoque un relèvement des tranches de 5.4% contre 1.4% l’an passé, de quoi ne pas passer inaperçu et de quoi ne pas impacter fiscalement les personnes ayant bénéficiées d’une augmentation salariale en 2022 en réponse lutter à l’attrition du pouvoir d’achat.

Désormais le taux moyen d’imposition apparaitra sur les avis d’imposition.

Concernant le prélèvement à la source, pas de révolution, mais l’État accorde un peu plus de souplesse aux contribuables en permettant la modulation à la baisse du taux de prélèvement à la source. Ils pourront baisser leur taux à partir d’une différence de 5% (contre 10% jusqu’à présent).

Il est par ailleurs toujours possible en cours d’année de modifier le taux à la hausse sans restriction en cas d’augmentation de revenus, ou de faire part à l’administration fiscale d’un changement de situation (naissance, mariage, PACS, décès du conjoint, …)

La contribution exceptionnelle sur les hauts revenus n’a quant à elle pas été modifiée et s’applique aux ménages dont le revenu fiscal de référence est supérieur à 250 000€ par contribuable.

La proposition de déclaration commune des concubins qui faisait partie des mesures annoncées par le président de la république n’a pas été retenue.

Les revenus fonciers et autres dispositions relatives au patrimoine immobilier

Concernant les revenus fonciers, la mesure phare est l’augmentation du plafond de déficit foncier déductible du revenu global pour les dépenses de rénovation énergétique. Cette déduction passe de 10 700€ à 21 400€. Les travaux doivent permettre de changer de classe énergétique au logement. Ce dispositif spécial s’applique aux travaux réalisés avant le 31/12/2025.

Tous les dispositifs fiscaux immobiliers ne s’en sortent pas tous de la même façon :

La réduction progressive des taux de réduction en Loi PINEL pour la location de logements neufs se poursuit et sera portée à 10,5 % en 2023 (en cas d’engagement de location de 6 ans) et passera à 9% pour un investissement en 2024 et pourra atteindre 17.5% sur un engagement prorogé à 12 ans en 2023 et 14% en 2024.

Le dispositif Malraux permettant une réduction pouvant aller selon la localisation géographique de l’immeuble jusqu’à 30% des travaux réalisés pour la restauration des immeubles à caractère historique destinés à la location, est prorogé d’un an. Le montant des travaux retenus pour le calcul de la réduction est toujours plafonné à 400 000€ pour une période de 4 années consécutives, à condition de s’engager à le louer pour une période de 9 ans. Ce dispositif qui a plus de 60 ans d’existence reste un moyen efficace pour l’Etat de conserver et de restaurer les secteurs sauvegardés en échanges d’une incitation fiscale.

La fin programmée du régime de Normandie ancien est repoussée au 31 décembre 2023 ; quant au dispositif Censi-Bouvard relatif aux locations meublées, ce dernier n’a résisté et n’est pas reconduit en 2023.

En soutien à la transition écologique, le dispositif ma prime Renov’ reste accessible à tous les propriétaires occupants ou bailleurs d’immeubles construits depuis 15 ans ou 2 ans si remplacement d’une chaudière au fioul. Le montant de la prime est calculée en fonction des revenus du foyer, la localisation du bien et du gain énergétique permis par les travaux. Les forfaits de « rénovation globale » ont été majoré pour orienter vers des bouquets de travaux plus performants.

Un amendement plus incitatif que ma Prime renov’ avait été déposé, mais il n’a pas été retenu.

Fin définitive de la taxation au titre de la taxe d’habitation sur l’intégralité des résidences principales, toutefois l’Etat demande aux contribuables de déclarer avant le 30 juin tous biens immobiliers car elle n’est pas supprimée sur les résidences secondaires.

La taxe foncière devrait quant à elle bondir du fait de la revalorisation des valeurs locatives prenant en compte l’inflation.

Les autres dispositions impactant le particulier

La fiscalité des revenus de capitaux mobiliers n’évolue pas et le prélèvement forfaitaire libératoire à 12.8% auquel s’ajoute les 17,2% de prélèvement sociaux , est toujours d’application.

Le plafond de dépenses relatif au crédit d’impôt pour la garde de jeunes enfants ( moins de 6 ans) est majoré et passe désormais à 3500€ au lieu de 2300 € ; son taux reste inchangé à 50% pour la garde par une garderie, une crèche ou une assistante maternelle agrée. Ainsi le maximum pouvant être remboursé à ce titre sera de 1750€ au lieu de 1150€.

Le taux de réduction pour investissement dans les PME au travers de Fonds d’investissement de proximité (FIP) ou Fonds Communs de Placement dans l’Innovation (FCPI) reste majoré à 25% ( au lieu de 18%)une année de plus soit jusqu’au 31 décembre 2023 (sous réserve de validation par la communauté européenne ) dans la limite d’un investissement de 12 000€ pour un célibataire et 24 000€ pour un couple marié ou pacsé.

Il en est de même pour les investissements dans le cinéma au travers des SOFICA –( Société de financement du Cinéma et de l’Audiovisuel) dont l’avantage fiscal pourrait aller jusqu’à 48% de l’investissement dans une double limite de 25% du revenu net imposable (RNI) et un plafond d’investissement de 18 000€ .

Le plafonnement des niches fiscales reste inchangé depuis 2009 avec un maximum de 10 000€ bonifié de 80000€ supplémentaires en cas d’investissements dans les dispositifs outre-mer et/ou SOFICA.

Les dispositions relatives aux entreprises

Diminution de la Contribution dur la valeur ajoutée des entreprises (CVAE) jusqu’à sa fin prévue pour 2024

Considéré par certains comme un impôt injuste, cet impôt local est dû en fonction du chiffre d’affaire d’une entreprise et peut donc concerner des entreprises en perte, car il ne prend pas en compte le bénéfice.

La CVAE sera diminuée de moitié en 2023, avant sa suppression totale en 2024.

Rehaussement du seuil de bénéfice pour le calcul de l’IS à taux réduit

Pour les exercices clos à compter du 31 décembre 2022, le seuil d’application du taux d’impôt sur les société réduit à 15% au lieu de 25% est relevé à 42 500€ au lieu de 38 120€ de bénéfice imposable.

Bien que dans un amendement, les sociétés à prépondérances immobilières étaient exclues, la version définitive n’a pas retenu cette exclusion.

Réajustement des seuils de micro Bénéfices Industriels et Commerciaux (BIC) et Bénéfices Non Commerciaux (BNC) en 2023.

Comme le barème de l’impôt sur le revenu, les seuils du micro-BIC et micro-BNC sont revalorisés pour 2023.

- 188700€ (contre 176 200€) pour les activités de marchandises, chambre d’hôtes et meublés de tourisme classés. (Abattement de 71%)

- 77 700€ ( contre 72 600€ ) pour les prestations de services, locations meublées classiques (abattement de 50% )

- 77 700€ pour les activités BNC (abattement 34%)

Ce cru 2023 ne restera pas dans l’histoire des grandes Loi de finances, mais l’actualité législative 2023 se retrouvera très certainement dans les livres au regard de la réforme des retraites qui est actuellement en discussion et fait déjà couler beaucoup d’encre.

Qualis vous accompagne, et actualise les connaissances fiscales et compétences de vos collaborateurs.

Découvrez entre autre notre formation pour les conseillers patrimoniaux liées à la fiscalité : [button link= »https://qualis-formation.fr/?s=fiscal » color= »red » newwindow= »yes »] Formations fiscales[/button]

Vous ne trouvez pas ce que vous cherchez ? Demandez nous